Por João Victor Silva, analista de mercado da Orsitec, formado em Relações Internacionais e Economia pela Boston University, nos Estados Unidos.

Por João Victor Silva, analista de mercado da Orsitec, formado em Relações Internacionais e Economia pela Boston University, nos Estados Unidos.

Em todos os eventos históricos, muitos ensinamentos e oportunidades são trazidos à tona para a população, e tal situação não é diferente na crise de COVID-19. Desde o início da pandemia, aprendemos a importância de melhorar hábitos de higiene, as empresas aprenderam a importância de terem reservas financeiras e planejamento para situações de crise, entre tantos outros aprendizados que todos nós tivemos. Contudo, pouco se falou da volatilidade de diversos mercados econômicos e como esta volatilidade impacta o negócio de diversas empresas. Neste artigo, buscarei expor a importância do hedge cambial para as empresas que precisam adquirir produtos no exterior, como uma ferramenta crítica para a estabilidade das empresas que dependem da importação de produtos.

Em primeiro lugar, é importante destacar que uma das consequências da crise sanitária foram as mudanças abruptas de diversos indicadores econômicos, os quais têm influenciado no comportamento da economia brasileira. A depreciação do real, a redução dos juros para o menor patamar da história, o choque negativo de oferta na produção de alguns produtos, os superávits recordes na balança comercial, entre outros acontecimentos, estão caracterizando a economia brasileira durante a pandemia.

Para as empresas que precisam importar, tanto para produzir seus produtos quanto para vender produtos importados no mercado interno, a alta do dólar associada às restrições da atividade econômica fizeram com que essas empresas tivessem uma queda significativa no volume de suas atividades. O gráfico 1, demonstra a taxa de câmbio real-dólar dos últimos meses.

Fonte: IPEA

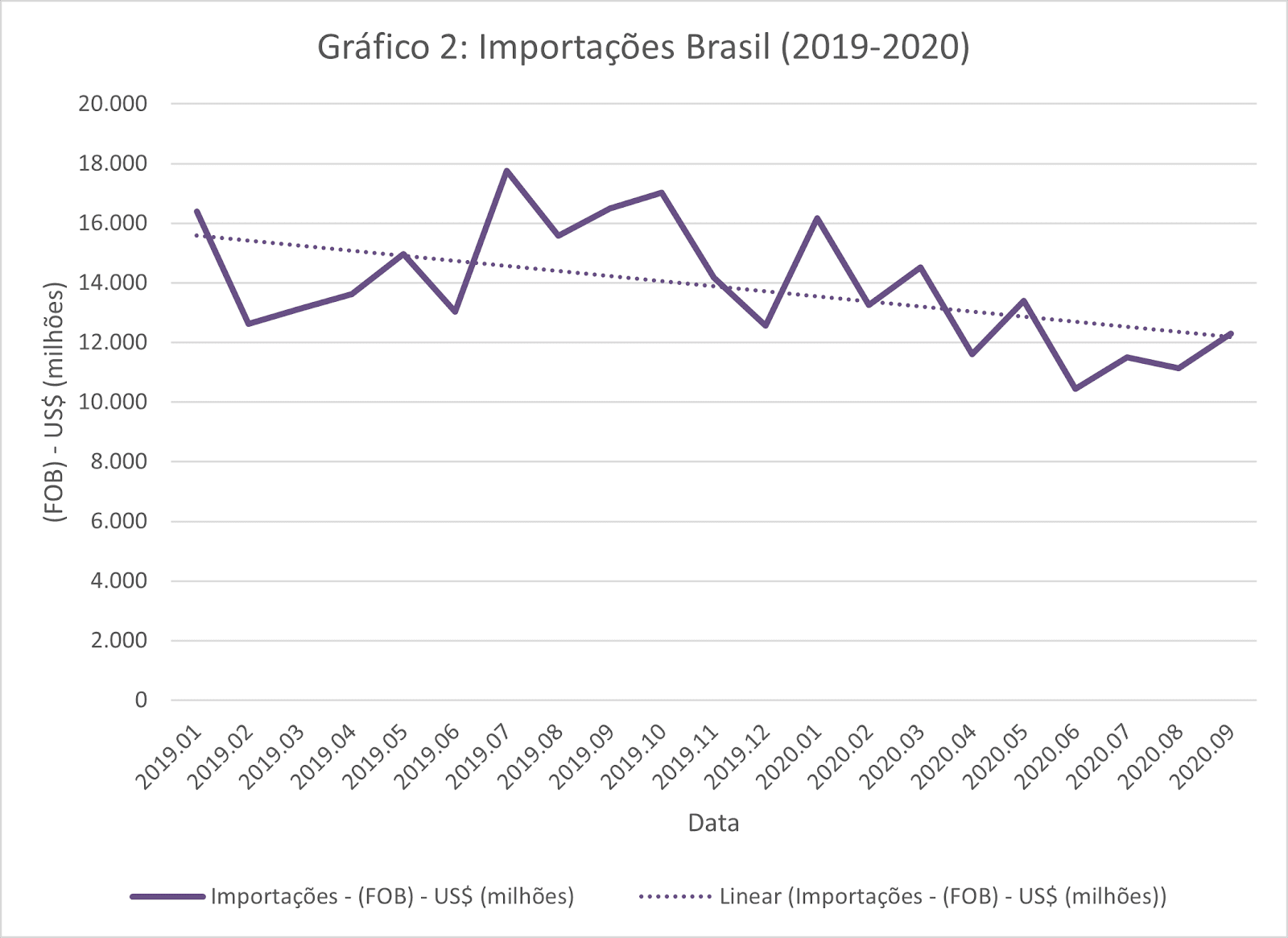

Inevitavelmente, o câmbio alto afetou substancialmente as importações brasileiras, que tiveram uma queda expressiva desde o início da pandemia (gráfico 2).

Fonte: IPEA

Assim sendo, muitas empresas que vendem produtos importados, ou indústrias que utilizam insumos importados tiveram suas atividades afetadas negativamente e, em alguns casos, os negócios ficaram inviabilizados. Como ilustração desta situação, temos a indústria leiteira, que teve um aumento de custo de produção este ano superior a 7%, especialmente devido à depreciação do real, visto que parte dos insumos necessários para a produção de leite são importados.

Logo, em um ambiente de incertezas como o que vivemos hoje, torna-se necessário para muitas empresas o uso de instrumentos financeiros que mitiguem os riscos associados às suas atividades. No caso dos importadores, a principal ferramenta é o hedge cambial.

O hedge cambial é um termo genérico utilizado para descrever as práticas de agentes econômicos de proteção contra mudanças nas taxas de câmbio. Podemos usar como exemplo uma companhia aérea brasileira que compra um avião norte-americano hoje, porém o avião será entregue daqui a um ano, quando será feito o pagamento da aeronave. A companhia aérea já sabe o valor que irá pagar em dólar, porém como sua receita é em real, ela precisará comprar dólares para o pagamento do avião na data de sua entrega. Contudo, em virtude do histórico de instabilidades políticas e econômicas do Brasil, o risco que o câmbio suba é muito alto. Assim sendo, a companhia aérea pode realizar quatro das principais estratégias de câmbio para evitar o risco de depreciação do real, o que tornaria o avião mais caro em termos da moeda brasileira.

A companhia aérea poderá realizar um contrato futuro, um contrato a termo, um contrato de opção, ou investir seus recursos em fundos cambiais. Cada um desses instrumentos possui suas vantagens e desvantagens.

O contrato futuro é um derivativo negociado em bolsa de valores. Portanto, é um mercado organizado e padronizado, onde dois agentes econômicos realizam um acordo, e cada um se compromete a entregar uma moeda em um valor pré-determinado em uma data futura. Neste tipo de contrato, os termos são reajustados diariamente, facilitando assim a sua revenda. Em geral, este tipo de ativo possui uma liquidez relativamente alta, pois qualquer uma das partes pode vender o contrato com outro agente econômico, que irá se encarregar de cumprir os termos do contrato. A vantagem dos contratos derivativos são a liquidez deles e a facilidade de encontrarem agentes dispostos a participar desse acordo, porém, como se trata de contratos padronizados e que geralmente demandam um volume de aporte elevado, torna-se inviável para pequenas e médias empresas.

Outra opção é o contrato a termo, o qual é similar ao contrato futuro. Porém, diferente do mercado futuro, onde os contratos são ajustados diariamente e estabelecidos apenas na bolsa de valores, no mercado a termo os desembolsos são feitos apenas do vencimento do contrato e não precisam ser necessariamente realizados na bolsa de valores. Este tipo de contrato tem a vantagem de ser mais flexível, porém possui liquidez mais baixa e risco de crédito, pois não possui depósito de garantias.

O contrato de opção é similar ao contrato futuro e ao contrato a termo. Contudo, neste tipo de contrato, um dos agentes possui a opção de concretizar ou não o contrato em uma data futura, podendo deixar de realizá-lo apenas com um pagamento do prêmio do contrato. Esta desistência pode acontecer, pois um dos agentes realizou o contrato apenas para se prevenir da depreciação do real, mas se o contrário ocorreu, não há necessidade de firmar o contrato, necessitando apenas o pagamento do prêmio.

Outra possibilidade que a empresa tem é aportar seus recursos em fundos cambiais, pois estes fundos investem os recursos em ativos denominados em moeda estrangeira, especialmente o dólar, eliminando, assim, os riscos associados à depreciação do real. Contudo, este tipo de investimento possui a desvantagem de sofrer perdas em termos da moeda brasileira, no caso de uma apreciação do real.

Em última análise, é preciso destacar que o Brasil é um país que possui um ambiente político e econômico muito instável. Assim sendo, o país está propenso a passar por diversos desequilíbrios econômico-financeiros, como o que estamos vivenciando na crise de COVID-19. Portanto, é importante que empresas que dependam de produtos importados para o funcionamento de suas atividades busquem estabelecer formas de se prevenir das variações cambiais. É crítico que gestores, administradores e consultores financeiros de uma empresa discutam esse tipo de atividade, muitas vezes negligenciada por pequenas e médias empresas, mas que possui um potencial grande de melhorar a eficiência de seus negócios e preservar a solidez financeira das empresas.

Referências

Juros Sobre o Capital Próprio: Uma Ferramenta de Eficiência Tributária

Juros Sobre o Capital Próprio: Uma Ferramenta de Eficiência Tributária O cenário tributário brasileiro tem se mostrado desafiador para o empresariado. As mudanças recentes não apontam para uma redução ou simplificação de impostos. Pelo contrário, a carga tributária...

A Vantagem Tributária do JCP: Cálculos e Exemplos

A Vantagem Tributária do JCP: Cálculos e ExemplosDiante de uma carga tributária que atingiu 34,24% do PIB em 2024, gestores de empresas no regime do Lucro Real buscam ativamente por eficiência. Os Juros Sobre o Capital Próprio (JCP) são uma das principais ferramentas...

Lucro Contábil vs. Lucro Econômico: o papel do custo de oportunidade

Lucro Contábil vs. Lucro Econômico: o papel do custo de oportunidade No mundo dos negócios, medir o lucro parece uma tarefa simples. Basta subtrair despesas da receita, certo? Não exatamente. Quando incluímos o custo de oportunidade, entra em cena um conceito mais...