Por João Victor Silva, analista de mercado da Orsitec, formado em Relações Internacionais e Economia pela Boston University, nos Estados Unidos.

Por João Victor Silva, analista de mercado da Orsitec, formado em Relações Internacionais e Economia pela Boston University, nos Estados Unidos.

Desde a concretização do Plano Real, em meados da década de 1990, a taxa de juros no Brasil sempre se manteve em patamares elevados. Seja por pressões na balança de pagamento, sobrevalorização da taxa de câmbio, atração de capital estrangeiro ou contenção da inflação, a política monetária do Brasil sempre esteve a manter os juros altos. Em geral, a política de juros altos era necessária para frear o aumento dos gastos públicos, que geravam pressão sobre o equilíbrio macroeconômico do país, em especial no aumento da inflação.

Inevitavelmente, os juros altos trouxeram uma dinâmica negativa para a economia doméstica, pois se trata de uma política contracionista. Ou seja, os juros altos tendiam a frear a atividade econômica do país, pois os poupadores podiam ter rendimentos altos em títulos públicos e privados de renda fixa com baixo grau de risco, enquanto os tomadores de empréstimo tinham dificuldade de investir em projetos que fomentassem o desenvolvimento econômico do país, pois nem sempre o retorno do investimento era compatível com o pagamento dos juros e, principalmente, das dívidas. Logo, o sistema financeiro nacional se direcionou ao financiamento do setor público em detrimento do setor privado.

Entretanto, nos governos de Temer e Bolsonaro, essa perspectiva da macroeconomia começou a ser alterada. A aprovação de reformas econômicas e do setor público, que reduziam o aumento dos gastos públicos e aumentavam a dinamicidade do setor privado, permitiram constantes quedas nas taxas de juros. Basicamente, houve uma reordenação da política econômica do país: a política fiscal se tornou contracionista, enquanto a política monetária passou a ser expansionista.

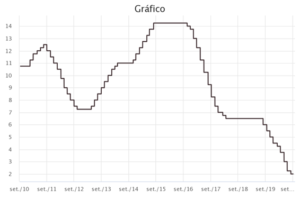

Durante a pandemia da COVID-19, a política monetária ficou ainda mais frouxa, com a taxa básica de juros (Selic) atingindo seu menor nível histórico, 2%, como pode ser visto no gráfico abaixo.

Gráfico 1: Meta para a taxa Selic

Fonte: Banco Central

A queda histórica dos juros levou a uma reorganização da economia nacional. No aspecto cambial, a queda dos juros no Brasil foi mais acentuada do que em outros países e regiões como os EUA, União Europeia e Reino Unido. Assim sendo, o diferencial de juros entre esses países se estreitou. Além disso, a pandemia aumentou o risco de investimento nos países em desenvolvimento, como o Brasil. Logo, houve um fluxo de capitais do Brasil para países com moedas de reserva internacional ou países em desenvolvimento com uma taxa de juros mais altas. Portanto, a saída de capitais do Brasil acabou levando a uma desvalorização substancial do Real em relação às principais moedas de reserva internacional, em especial o dólar.

Gráfico 2: Taxa de câmbio nominal (R$/US$)

Fonte: Banco Central

A desvalorização cambial, ao menos no curto prazo, trouxe vantagem às exportações das commodities, produtos industriais e exportações do país. Como resultado, a balança comercial, que registra o resultado das importações e exportações, teve um superávit recorde em agosto. Afinal de contas, as importações também apresentaram queda nos últimos meses.

Gráfico 3: Balança comercial e Serviços – mensal

Fonte: Banco Central

Para o setor público, a redução nas taxas de juros reduz o pagamento do juro das dívidas públicas do governo, reduzindo, assim, a pressão sobre as contas públicas do governo, além de propiciar um futuro endividamento a taxas de juros mais baixas. Em 2020, o governo estima que gastará R$ 96 bilhões a menos com o pagamento de juros da dívida.

No cenário econômico interno, a situação também se alterou: os poupadores passaram a aplicar seus recursos em ativos de maior risco, como ações e debêntures e no mercado imobiliário. Afinal de contas, as taxas reais de juros, em muitos meses de 2020, foram negativas. Assim, muitas aplicações tradicionais se tornaram inviáveis para os investidores. Com a queda dos juros nominais para 2%, a taxa de juro real anualizada foi de -0,78% ao ano. Portanto, investimentos em ativos mais arriscados tornam-se necessários para preservar o poder de compra dos recursos das pessoas físicas e jurídicas do país.

Segundo os dados divulgados pela B3, a bolsa de valores do Brasil, o número de investidores pessoa física já ultrapassou o número de 2,9 milhões de pessoas, um aumento de mais de 75% desde final de 2019.

No mercado imobiliário, apesar da queda das vendas na primeira metade do ano, em decorrência da pandemia, as vendas já cresceram substancialmente em julho. Na cidade de São Paulo, as vendas de imóveis foram 21,1% maiores em julho deste ano em relação a julho de 2019, segundo informações da SECOVI-SP.

Apesar dos aspectos positivos que a queda de juros pode trazer para o aquecimento da economia, é preciso levar em conta os potenciais problemas do juro baixo. Primeiramente, é preciso considerar que uma taxa básica de juros muito abaixo da taxa natural de juros pode ocasionar uma alocação não eficiente de investimentos, podendo ocasionar bolhas em diversos mercados, como o financeiro e imobiliário. Além disso, uma taxa de juros baixa pode ocasionar um aumento na inflação, devido à desvalorização da taxa de câmbio e à expansão agressiva de crédito na economia. O setor privado também pode sofrer, pois dívidas de empresas brasileira contraídas em moeda estrangeira podem se tornar insustentáveis. Portanto, a manutenção de uma taxa de juros baixa, no longo prazo, pode levar a desequilíbrios macroeconômicos.

Assim sendo, é necessário ponderar os aspectos negativos e positivos da queda na taxa de juros para avaliar o cenário econômico da economia brasileira e fazer o melhor planejamento financeiro pessoal e empresarial. Afinal, é importante ter um alicerce econômico sólido independentemente das políticas econômicas do governo.

Referências

Por Que as Empresas Familiares Precisam de Governança Corporativa?

Por Que as Empresas Familiares Precisam de Governança Corporativa?Muitas empresas familiares alcançam crescimento expressivo nas primeiras gerações, mas enfrentam sérios desafios de continuidade. A ausência de uma estrutura de governança corporativa bem definida...

Os Desafios de Estimar a Taxa de Desconto em um Valuation

Os Desafios de Estimar a Taxa de Desconto em um ValuationAvaliar uma empresa é tanto ciência quanto arte. De um lado, aplicam-se métodos técnicos reconhecidos por acadêmicos e profissionais. De outro, exige-se sensibilidade para adaptar os números à realidade do...

Como Estimar o WACC com Precisão no Valuation Empresarial

Como Estimar o WACC com Precisão no Valuation Empresarial WACC (Custo Médio Ponderado de Capital) é uma das métricas mais importantes no valuation de empresas. Afinal, é essa taxa que serve como fator de desconto nos fluxos de caixa futuros. Logo, compreender sua...