Por João Victor Silva, analista de mercado da Orsitec, formado em Relações Internacionais e Economia pela Boston University, nos Estados Unidos.

Por João Victor Silva, analista de mercado da Orsitec, formado em Relações Internacionais e Economia pela Boston University, nos Estados Unidos.

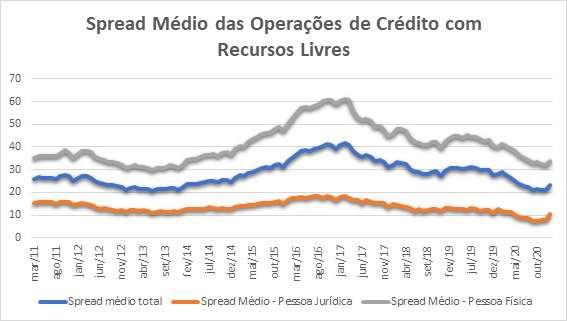

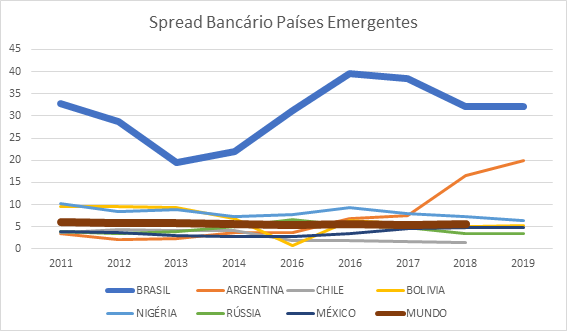

Nos últimos anos vivemos no Brasil uma situação econômica atípica. A taxa básica de juros está em um dos patamares mais baixos da história e os juros reais estão em território negativo. Apesar desta queda significativa da taxa Selic, indivíduos e empresas que precisam contrair empréstimos e financiamentos não perceberam uma queda proporcional nos juros dos contratos estabelecidos com instituições financeiras. O Brasil continua a ser um dos países com um dos maiores spreads bancário (diferença entre a taxa de juros que os bancos pagam aos poupadores e a taxa que os bancos oferecem aos tomadores de crédito). Muitos atribuem estas taxas de juros elevados à ganância dos “banqueiros malvadões”. Contudo, a percepção popular não é corroborada com a realidade do mercado de crédito brasileiro. O problema de juros no Brasil é um problema estrutural, relacionado com os fundamentos econômicos e jurídicos de nosso país.

Gráfico 1: Spread Bancário Brasil (2011-2021)

Fonte: Banco Central

Basicamente, existem seis problemas estruturais no Brasil que fazem com que as taxas de juros sejam demasiadamente altas no país. Em primeiro lugar, é preciso considerar o risco envolvido nas operações de crédito. Afinal de contas, quando o banco empresta dinheiro para um cliente existe um problema de informações assimétricas. Ou seja, o banco tem dificuldade de saber como os recursos emprestados vão ser usados, pois o tomador do empréstimo é quem realmente sabe como esses recursos vão ser aplicados. Logo, o banco tem dificuldade de mensurar o risco de o empréstimo não ser pago, pois o tomador pode utilizar estes recursos de forma imprópria, ocultar informações financeiras importantes, entre outras questões. Isto é um problema especialmente em um país como o Brasil, onde a inadimplência é elevada, boa parte da população está suscetível à vulnerabilidade social em momentos de crise econômica e o endividamento tanto das famílias quanto das empresas é excessivo. A inadimplência em 2020 foi de 2,9% e 66,3% dos consumidores estavam endividados. Estas taxas só não foram maiores em decorrência de medidas de auxílio do setor público, como o auxílio emergencial. Diante deste cenário, os bancos precisam elevar as taxas de juros para se proteger de possíveis perdas.

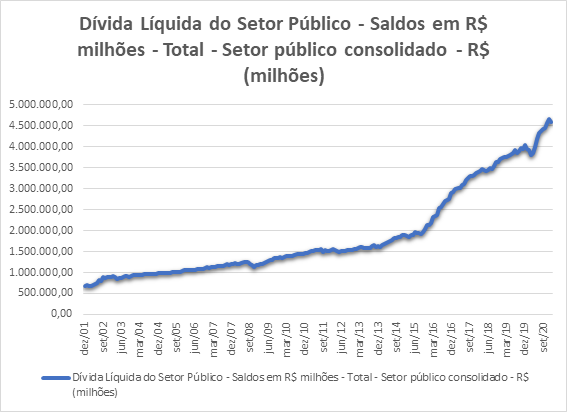

Em segundo lugar, os gastos públicos elevados também afetam o mercado de crédito do país. Quando a dívida pública aumenta para financiar novos gastos, o governo passa a concorrer com o cidadão e as empresas pelo crédito, que é limitado. Logo, quando há um aumento da demanda por crédito superior à oferta, os juros sobem.

Gráfico 2: Dívida Líquida do Setor Público Consolidado – Saldo em R$ milhões

Fonte: Banco Central

Em terceiro lugar, temos o problema da oferta de crédito no país. Afinal de contas, os empréstimos dependem que alguma pessoa ou empresa tenha poupado recursos. Porém, o Brasil tem uma taxa de poupança relativamente baixa. Segundo dados do Banco Mundial, em 2019, entre 132 países o Brasil era apenas 120o com maior taxa de poupança, apenas 12,19% em relação ao PIB. Além disso, a taxa de compulsório (reservas que os bancos precisam ter depositadas no Banco Central para pagar retiradas de depósitos inesperadas) no Brasil é cerca de 21% dos depósitos dos bancos, uma das mais elevadas do mundo, o que restringe ainda mais a disponibilidade de crédito no mercado. Esta condição de elevada demanda por crédito e baixa oferta leva a taxa de juros a um patamar substancialmente alto.

Em quarto lugar, a elevada concentração do setor financeiro prejudica a concorrência no mercado de crédito. Com apenas cinco bancos controlando 81% dos ativos do segmento de bancos comerciais do Brasil (dados de 2019), as instituições financeiras têm menos incentivos a oferecer empréstimos com taxas de juros mais competitivas, pois em um mercado oligopolizado, os bancos possuem grande poder de mercado para manter as taxas de juros em um patamar mais alto, mantendo assim uma rentabilidade elevada de suas operações financeiras.

Em quinto lugar, os bancos brasileiros também sofrem para recuperar judicialmente os créditos das empresas e indivíduos que deram calote em seus empréstimos. Segundo o Banco Mundial, no Brasil apenas 34% dos créditos conseguem ser recuperados judicialmente, enquanto no Japão, país com o menor spread bancário do mundo, esta taxa é de 92%. Esta dificuldade é fruto da ineficiência da justiça brasileira e de uma legislação leniente com o devedor. Além de vários processos levarem anos, muitos juízes pelo país advogam a tese de que a “justiça social” deve prevalecer em muitos casos. Assim sendo, a dificuldade da recuperação judicial de crédito acaba encarecendo o custo dos empréstimos, pois o risco deste tipo de operação financeira aumenta.

Gráfico 3: Spread Bancário Países Emergentes (2011-2019)

Fonte: Banco Mundial

Por fim, nossos legisladores também são responsáveis por aumentar as taxas de juros no Brasil. Com o pressuposto de taxar os bancos que nos últimos anos veem apresentando lucros elevados, o Congresso brasileiro colocou em prática uma legislação que faz com que a carga tributária sobre o setor bancário do país seja a maior do mundo. No Brasil os bancos precisam pagar cerca de 45% de impostos sobre sua renda. O grande problema é que os bancos não são os principais afetados por estas medidas, pois a despesa tributária é repassada para os tomadores de crédito, aumentando assim as taxas de juros.

Os juros altos são um sintoma da disfuncionalidade da economia brasileira. Para reduzir os custos de crédito no país e melhorar a competitividade e capacidade de crescimento de nossa economia é preciso a implementação de políticas públicas que aumentem a taxa de poupança de nossa economia, aumentem a competição entre os bancos, reduza a dívida pública e crie um ambiente jurídico que garanta mais segurança às operações de crédito aos bancos. Apenas com um ambiente econômico mais equilibrado conseguiremos reduzir o spread bancário, facilitar o acesso ao crédito e fortalecer o sistema financeiro do país. O mercado de crédito é essencial para o desenvolvimento econômico do Brasil. Infelizmente, esta questão foi negligenciada por muito tempo no país pelas nossas instituições de Estado. Resolver este problema o quanto antes é fundamental para o desenvolvimento econômico do país, pois com um mercado de crédito dinâmico poderemos ter uma trajetória de crescimento mais acelerada.

Referências

Governança Corporativa: Estrutura e Transparência a Serviço do Crescimento Sustentável

Governança corporativa: estrutura e transparência a serviço do crescimento sustentávelPor trás de todo crescimento sustentável está uma base sólida de governança. À medida que as empresas crescem e se tornam mais complexas, cresce também a necessidade de estruturas...

Reforma Tributária no Brasil: Consequências para os Serviços

Reforma Tributária no Brasil: Consequências para os ServiçosApós mais de três décadas de debates, o Congresso Nacional aprovou, no final de 2023, a tão esperada Reforma Tributária. Apesar de um ano e meio já ter se passado desde sua promulgação, a ausência de leis...

Compreensão do Comportamento do Consumidor: A Chave para Estratégias Competitivas

Compreensão do comportamento do consumidor: a chave para estratégias competitivasSe a pesquisa de mercado oferece o mapa do território, é o comportamento do consumidor que revela onde estão os tesouros. Em um cenário de mudanças rápidas nos hábitos de consumo,...