Por João Victor Silva, analista de mercado da Orsitec, formado em Relações Internacionais e Economia pela Boston University, nos Estados Unidos.

Por João Victor Silva, analista de mercado da Orsitec, formado em Relações Internacionais e Economia pela Boston University, nos Estados Unidos.

A partir de 2016 o Brasil passou a experimentar uma das maiores reduções da taxa Selic (taxa básica de juros) de sua história. Em outubro de 2016 a taxa Selic era de 14,25%. Em agosto de 2020 a taxa alcançou o menor patamar da história, de apenas 2%. Esta trajetória de queda das taxas de juros foi causada fundamentalmente por dois fatores. Em primeiro lugar, a redução da atividade econômica que o país começou a experimentar em 2013, resultante da pior crise econômica de nossa história, reduziu muito a demanda por produtos e serviços por parte dos consumidores. Logo, houve uma tendência de queda da inflação de diversos produtos e serviços. Em segundo lugar, a aprovação de medidas de responsabilidade fiscal como o teto de gastos, a reforma da previdência, a realização de privatizações e concessões, entre outras ações do governo possibilitaram uma contenção dos gastos públicos que também contribuiu para a redução da demanda agregada da economia. Em última instância, a redução da atividade econômica associado a medidas de controle fiscal permitiram que as taxas de juros caíssem progressivamente sem que a inflação voltasse a subir substancialmente.

Contudo, desde março deste ano estamos acompanhando a reversão da tendência de queda das taxas de juros. Pela primeira vez em mais de cinco anos, os juros voltaram a subir. Na última reunião do COPOM (Comitê de Política Monetária), órgão que define as metas de inflação e de juros no Brasil, decidiu-se elevar as taxas de juros para a taxa anualizada de 3,50% ao ano. Este movimento de aumento das taxas de juros visa conter o aumento das taxas de inflação que passaram a crescer substancialmente no segundo semestre do ano passado.

Foram vários os fatores que levaram ao aumento da inflação no Brasil. Contudo, todos estes fatores estão relacionados com as medidas de restrição a atividade econômica para combate a pandemia. A redução das taxas de juros para fomentar a atividade econômica elevou a demanda por produtos e serviços na economia, levando ao aumento de preços. Além disso, a redução dos juros também foi um dos fatores determinantes para depreciação do real (alta do dólar) que encareceu o preço dos produtos importados. O aumento dos gastos públicos, para minimizar a crise social e econômica causada pelas medidas de restrição, também elevou a demanda por produtos e serviços que inevitavelmente leva ao aumento de preços. Além disso, a restrição a atividade econômica fez com que muitas indústrias reduzissem ou interrompessem a produção de seus produtos, assim, reduzindo a oferta destes produtos na economia. Algo, que também pressiona os preços. Por fim, a desorganização logística ocorrida em nível internacional e doméstico também levou ao aumento dos custos de transporte que afetou os preços dos produtos e serviços oferecidos no país.

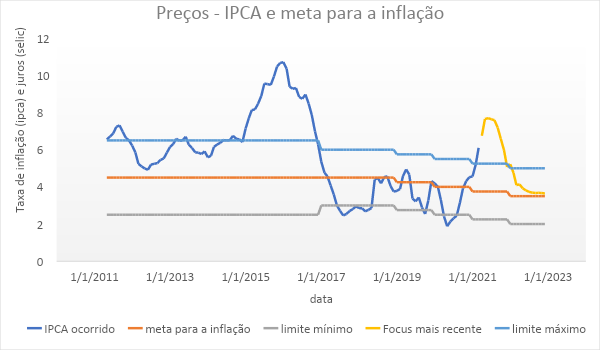

Fonte: Banco Central

Para entendermos por que o Banco Central aumenta as taxas de juros quando a inflação começa a subir, é preciso compreender como é realizada a política monetária no Brasil. Desde 1999, a política monetária no Brasil segue o regime de metas para inflação, que estabelece ao Banco Central a missão de reduzir ou aumentar as taxas de juros para controlar os níveis de inflação. Cada ano o CMN (Conselho Monetário Nacional) determina as metas de inflação futuras que o Banco Central deve administrar. Em 2021, a meta de inflação (IPCA) brasileira é de 3,75% ao ano, podendo variar 1,5% para mais ou para menos.

Levando em consideração estas metas e o cenário econômico no Brasil e no exterior, o COPOM define uma meta para a taxa Selic, com o intuito de manter o IPCA (principal indicador de inflação) dentro da meta estabelecida pelo CMN. Com a definição da meta para a taxa Selic, o Banco Central passa a comprar ou vender títulos públicos para atingir a taxa Selic estabelecida pelo COPOM. Quando o Banco Central, por exemplo, vende títulos públicos – como está acontecendo neste momento – ele busca aumentar as taxas de juros e reduzir o consumo. Afinal de contas, o comprador do título público tira seu dinheiro de circulação da economia e do sistema bancário para passar a ter posse do título. Com menos dinheiro circulando, menos produtos podem ser comprados, assim, reduzindo a demanda por produtos e serviços, o que leva a redução de preços. Além disso, com menos dinheiro no sistema bancário, as instituições financeiras têm menos crédito disponível para conceder empréstimos, assim, elevando as taxas de juros. Ou seja, com menos dinheiro circulando na economia as pessoas consomem menos. Logo, o preço dos produtos e serviços tende a cair com a redução da demanda, consequentemente as taxas de inflação começam a cair.

Como demonstrado no gráfico acima, a taxa de inflação (IPCA) já superou o teto da meta de inflação e a perspectiva é que nos próximos meses a inflação suba para níveis ainda maiores. Assim sendo, o Banco Central precisou elevar as taxas de juros para cumprir as metas de inflação de 2021. Esta medida beneficia alguns setores da economia, enquanto outros são prejudicados.

A população em geral se beneficia da contenção das taxas de inflação, pois seu dinheiro perde menos poder de compra com o decorrer do tempo. As pessoas que possuem investimentos atrelados à Selic também se beneficiam, pois, estes investimentos passam a render mais. Além disso, as empresas que exportam e os viajantes também se beneficiam dessa medida, pois com o aumento dos juros o real se valoriza. Afinal de contas, fica mais atrativo para os investidores internacionais aplicarem seus recursos no Brasil, assim, aumentando a demanda por reais, o que aprecia a nossa moeda.

Já para quem precisa contrair empréstimos, o aumento dos juros é desvantajoso, pois o custo financeiro desses empréstimos cresce. O aumento dos juros impacta a economia de forma generalizada, pois se menos empresas buscam empréstimos para expandir suas operações, a taxa de crescimento do país tende a cair. Além disso, com menos dinheiro em circulação, empresas e indivíduos passam a demandar menos produtos e serviço. Algo, que também causa um impacto recessivo na economia. Por fim, os produtos de exportadores tornam-se menos competitivos no mercado internacional. Logo, seus ganhos caem significativamente.

Enfim, a decisão do COPOM de elevar a taxa básica de juros foi acertada, pois o Banco Central precisa demonstrar credibilidade em suas decisões para que os agentes econômicos tenham confiança na economia do país. Trazer a inflação para dentro da meta, mesmo que tal medida enfraqueça a atividade econômica no país, demonstra que o Banco Central não está sujeito a medidas populistas que possam deteriorar a estabilidade econômica do país. Contudo, para voltarmos a ter um ambiente econômico de juros mais baixos é preciso que o Executivo, o Legislativo e o Judiciário façam a lição de casa. Reduzir os níveis da dívida pública, desenvolver políticas que estimulem novos investimentos e aumentar a segurança jurídica do país podem criar um ambiente econômico que possibilite um crescimento econômico sustentável. Quando nosso crescimento passar a ser baseado em investimento ao invés do consumo, teremos capacidade de crescer mais rapidamente sem os riscos de precisar enfrentar um descontrole da inflação.

Novas regras da RFB para adesão ao RET – Regime Especial de Tributação das Incorporações Imobiliárias

Novas regras da RFB para adesão ao RET – Regime Especial de Tributação das Incorporações ImobiliáriasO RET Incorporação é o regime especial de tributação, instituído pela Lei nº 10.931/04 e regulamentado anteriormente pela Instrução Normativa nº 1.435/13, que permite...

DET – Domicílio Eletrônico Trabalhista

DET - Domicílio Eletrônico Trabalhista O DET (Domicílio Eletrônico Trabalhista) é o instrumento oficial criado na intenção de melhorar a comunicação entre o Ministério do Trabalho e o empregador. A ideia principal é melhorar a comunicação entre o Ministério do...

Como aumentar o nível da sua conta do Gov.br

Como aumentar o nível da sua conta do Gov.br A conta gov.br é uma iniciativa do governo federal brasileiro para centralizar o acesso a serviços públicos de forma online. Ela permite que os cidadãos tenham um único login para acessar uma variedade de serviços...